.jpg)

Wir finanzieren Ihren Traum!

Wir finanzieren Ihren Traum!

Ein Hauskauf will wohl durchdacht und kalkuliert sein. Wir helfen Ihnen, die für Sie passende Finanzierungsmöglichkeit zu finden. Wir verschaffen Durchblick über die vielen am Markt befindlichen Finanzierungssysteme, damit Ihrem schnellen Weg zum Eigenheim nichts mehr im Weg steht.

Wir helfen Ihnen dabei, Ihre tatsächlichen Möglichkeiten zu prüfen und dabei Ihre Bedürfnisse zu berücksichtigen.

Deshalb ist eine optimale Planung im Vorfeld das A und O. Möglichkeiten zur Absicherung gibt es mehrere, welche aber für Sie infrage kommen, klären Sie ganz individuell mit unseren Finanzierungsexperten.

Der Klassiker: das Annuitätendarlehen

Der Klassiker: das Annuitätendarlehen

Ein Annuitätendarlehen ist für die meisten Kunden die klassische Lösung zur Immobilienfinanzierung.

Feste monatliche Rate für die gesamte Sollzinsbindung

Feste monatliche Rate für die gesamte Sollzinsbindung

Langfristige Sicherheit vor Sollzinssteigerungen

Langfristige Sicherheit vor Sollzinssteigerungen

Schuldenabbau Schritt für Schritt - von Anfang an

Schuldenabbau Schritt für Schritt - von Anfang an

Sondertilgungen möglich

Sondertilgungen möglich

Tilgungsfreie Jahre möglich

Tilgungsfreie Jahre möglich

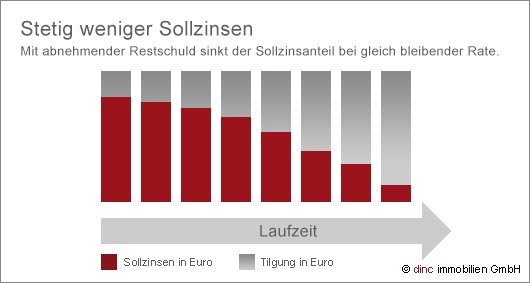

Kontinuierlich sinkender Sollzinsanteil bei gleichbleibender Rate

Kontinuierlich sinkender Sollzinsanteil bei gleichbleibender Rate

Die annuitätische Tilgung

Die annuitätische Tilgung Sie bezahlen eine glechbleibende Rate (die sogenannte Annuität), die sich aus einem Zins- und einem Tilgungsteil zusammensetzt.

Diese Rate verändert sich über die gesamte Festschreibungszeit nicht. Üblich sind fünf bis fünfzehn Jahre, wobei auch längere oder kürzere Zinsbindungen möglich sind. Durch die laufende Tilgung reduzieren Sie direkt die Restschuld Ihres Darlehens, was zu einem kontinuierlich sinkenden Zins- und einem steigenden Tilgungsanteil innerhalb der gleichbleibenden Rate führt.

Je höher der Zins, um so schneller wird bei gleicher Anfangstilgung entschuldet. Im Umkehrschluss gilt: Je niedriger das Zinsniveau, desto eher sollte man über alternative Tilgungsformen nachdenken.

Ein Beispiel:

Empfehlenswert für:

Tilgungsaussetzung

Tilgungsaussetzung

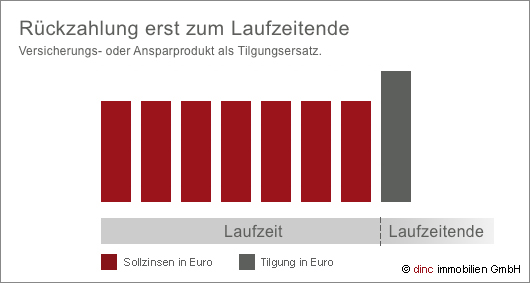

D.h. Ihre Restschuld bleibt über die gesamte Laufzeit gleich. Zuzüglich zu diesen Zinsen zahlen Sie einen Beitrag in Ihren Tilgungsersatz.

Nach der vereinbarten Laufzeit Ihres Tilgungsersatzes (max. 30 Jahre) wird Ihr Darlehen aus den angesparten Leistungen getilgt. Dann sind Sie schuldenfrei.

Lebensversicherungen

Lebensversicherungen

fondsgebundene Lebensversicherungen

fondsgebundene Lebensversicherungen

Investmentfonds

Investmentfonds

Bausparverträge

Bausparverträge

Bei einer durchschnittlichen Rendite von 7 Prozent pro Jahr steht bei Ablauf der Zinsbindung ein Guthaben von 102.000 Euro zur Tilgung des Darlehen bereit.

Volltilger-Darlehen

Volltilger-DarlehenBei den Laufzeiten können Sie zwischen 10, 12, 15 und 20 Jahren wählen. Da für Banken solche Darlehen sehr kalkulierbar sind, gewähren sie gegenüber normalen Annuitätendarlehen attraktive Zinsabschläge.

Die aktuelle Niedrigzinsphase macht dieses Angebot besonders attraktiv, weil dadurch die monatliche Belastung nur geringfügig höher ausfällt als beim Annuitätendarlehen.

Konstant-Darlehen

Konstant-Darlehen

absolute Zinssicherheit

absolute Zinssicherheit

gleich bleibende niedrige Kreditraten

gleich bleibende niedrige Kreditraten

flexible Sondertilgungsmöglichkeiten

flexible Sondertilgungsmöglichkeiten

Bei Zuteilung des Bausparvertrages wird das Darlehen mit so angesparten Guthaben teilweise getilgt und der verbleibende Restbetrag als Bauspardarlehen weitergeführt.

Wichtig: Die monatliche Rate ändert sich nicht. Sie besteht nun aus direkter Tilgung für das Bauspardarlehen und den Zinsen. Die Hypothekenzinsen bewegen sich weiterhin auf einem historisch niedrigen Niveau.

Mit dem Konstant-Darlehen lassen sich die aktuellen Konditionen — und somit Ihre monatliche Rate — für die gesamte Laufzeit Ihres Darlehens sichern.

Außerdem erhalten Sie eine bereitstellungszinsfreie Zeit von 6 Monaten.

Vario-Darlehen

Vario-Darlehen

Variable Darlehen sind heute im Gegensatz zu früher eine echte Alternative zu einer langfristigen Zinsbindung. Wo der Kreditkunde einst der Willkür seiner Bank ausgeliefert war und diese die Konditionen nahezu beliebig anpassen konnte, herrscht heute weitgehend Transparenz und Fairness.

Gleichzeitig ist das Vario-Darlehen mit einer Zinsobergrenze versehen, die Sie als Kunden gegen übermässig steigende Zinsen schützt.

Damit noch nicht genug: Dieses Darlehen können Sie jederzeit zu den halbjährlichen Anpassungsterminen in ein Darlehen mit einer langjährigen Zinsbindung umwandeln. Sondertilgungen bis zu 100 % sind ebenfalls möglich.

Forward-Darlehen

Forward-Darlehen

Es gelten dann die Konditionen, die heute vereinbart werden. Und zwar auch dann, wenn das Zinsniveau zwischenzeitlich drastisch steigt.

Die Sicherheit der Forward-Darlehen hat allerdings ihren Preis: Für die Zinsgarantie ist ein Zins-Aufschlag fällig. Und dieser ist umso höher, je weiter in der Zukunft die Anschlussfinanzierung liegt.

KfW-Darlehen

KfW-Darlehen

Die Kreditanstalt für Wiederaufbau (KfW) ist eine Bank des Bundes und vergibt zinsverbilligte Darlehen für verschiedene Maßnahmen.

Schon fast ein Klassiker ist das KfW-Wohneigentumsprogramm. Neben dem Kauf oder Neubau ganzer Häuser werden aber auch einzelne Modernisierungsmaßnahmen gefördert.

Hinweis: Weitere Informationen, aktuelle Konditionen und Rechenbeispiele finden Sie auf der Seite der KfW unter www.kfw.de .

Finanzierungsarten

Der Klassiker: das Annuitätendarlehen

Ein Annuitätendarlehen ist für die meisten Kunden die klassische Lösung zur Immobilienfinanzierung.

- Feste monatliche Rate für die gesamte Sollzinsbindung

- Langfristige Sicherheit vor Sollzinssteigerungen

- Schuldenabbau Schritt für Schritt - von Anfang an

- Sondertilgungen möglich

- Tilgungsfreie Jahre möglich

- Kontinuierlich sinkender Sollzinsanteil bei gleichbleibender Rate

Wie funktioniert die annuitätische Tilgung?

Sie bezahlen eine glechbleibende Rate (die sogenannte Annuität), die sich aus einem Zins- und einem Tilgungsteil zusammensetzt. Diese Rate verändert sich über die gesamte Festschreibungszeit nicht. Üblich sind fünf bis fünfzehn Jahre, wobei auch längere oder kürzere Zinsbindungen möglich sind. Durch die laufende Tilgung reduzieren Sie direkt die Restschuld Ihres Darlehens, was zu einem kontinuierlich sinkenden Zins- und einem steigenden Tilgungsanteil innerhalb der gleichbleibenden Rate führt.

Je höher der Zins, um so schneller wird bei gleicher Anfangstilgung entschuldet.

Im Umkehrschluss gilt:

Je niedriger das Zinsniveau, desto eher sollte man über alternative Tilgungsformen nachdenken.

Ein Beispiel:

Bei einem Darlehensbetrag von 100.000 Euro, einem Zinssatz von 3 % und einem Tilgungssatz von 1 % beträgt die monatliche Rate ca. 333 Euro (100.000 Euro mal 4 % Annuität dividiert durch 12 Monate).

Empfehlenswert für:

Konservative Kunden, die bei einem Darlehen Kalkulierbarkeit schätzen und über einen bestimmten Zeitraum die Höhe der Kreditrate festschreiben möchten.

Tilgungsaussetzung

Diese Darlehensform eignet sich besonders für Kapitalanleger, die die steuerlichen Vorteile der Immobilienanlage ausnutzen möchten.

Wie funktioniert die Tilgungsaussetzung?

Wenn Sie für Ihre Finanzierung eine Tilgungsaussetzung wählen, dann zahlen Sie über den gesamten Zeitraum Ihrer Finanzierung nur Zinsen. D.h. Ihre Restschuld bleibt über die gesamte Laufzeit gleich. Zuzüglich zu diesen Zinsen zahlen Sie einen Beitrag in Ihren Tilgungsersatz.

Nach der vereinbarten Laufzeit Ihres Tilgungsersatzes (max. 30 Jahre) wird Ihr Darlehen aus den angesparten Leistungen getilgt. Dann sind Sie schuldenfrei.

Als Ansparformen kommen in Betracht:

- Lebensversicherungen

- fondsgebundene Lebensversicherungen

- Investmentfonds

- Bausparverträge

Dadurch können die Darlehenszinsen in voller Höhe über die gesamte Laufzeit steuerlich geltend gemacht werden.

Ein Beispiel:

Für ein Darlehen über 100.000 Euro mit 20 jähriger Zinsbindung werden monatlich 200 Euro in einen erfolgreichen Investmentfonds eingezahlt. Bei einer durchschnittlichen Rendite von 7 Prozent pro Jahr steht bei Ablauf der Zinsbindung ein Guthaben von 102.000 Euro zur Tilgung des Darlehen bereit.

Empfehlenswert für:

Kunden, die Ihre Immobilie nicht selbst bewohnen, sondern vermieten und dabei von Steuervorteilen profitieren möchten.

Volltilger-Darlehen

Ein Volltilgerdarlehen verbindet eine schnellere Tilgung mit sehr attraktiven Konditionen.

Wie funktioniert das?

Bei dieser besonderen Form des Annuitätendarlehens zahlen Sie durch eine höhere Tilgung das Darlehen in der Zinsbindungsfrist komplett zurück. Der Tilgungssatz ergibt sich also aus dem Zeitraum, nach dem Sie schuldenfrei sein möchten.

Bei den Laufzeiten können Sie zwischen 10, 12, 15 und 20 Jahren wählen. Da für Banken solche Darlehen sehr kalkulierbar sind, gewähren sie gegenüber normalen Annuitätendarlehen attraktive Zinsabschläge. Die aktuelle Niedrigzinsphase macht dieses Angebot besonders attraktiv, weil dadurch die monatliche Belastung nur geringfügig höher ausfällt als beim Annuitätendarlehen.

Ein Beispiel:

Sie möchten nach 20 Jahren schuldenfrei sein. Bei einem Zinssatz von 3 % erfordert dies eine Tilgung von 3,66 %. Für ein Darlehen von 100.000 Euro beträgt die monatliche Rate 555 Euro.

Empfehlenswert für:

Zinssensible Kunden, die bereit sind, für einen günstigen Zinssatz und eine feste Gesamtlaufzeit eine höhere Tilgung zu leisten.

Konstant-Darlehen

Drei wesentliche Merkmale charakterisieren diese Darlehensform:

- absolute Zinssicherheit

- gleich bleibende niedrige Kreditraten

- flexible Sondertilgungsmöglichkeiten

Wie funktioniert das?

Bei Vertragsabschluss erfolgt zusätzlich zur Auszahlung Ihres Darlehens eine Soforteinzahlung in einen Bausparvertrag. Bis zur Zuteilung des Bausparvertrages nach ca. 8 Jahren bezahlen Sie eine feste monatliche Rate, die aus dem Bausparbeitrag und den Kreditzinsen besteht.

Bei Zuteilung des Bausparvertrages wird das Darlehen mit so angesparten Guthaben teilweise getilgt und der verbleibende Restbetrag als Bauspardarlehen weitergeführt.

Wichtig: Die monatliche Rate ändert sich nicht. Sie besteht nun aus direkter Tilgung für das Bauspardarlehen und den Zinsen. Die Hypothekenzinsen bewegen sich weiterhin auf einem historisch niedrigen Niveau.

Mit dem Konstant-Darlehen lassen sich die aktuellen Konditionen — und somit Ihre monatliche Rate — für die gesamte Laufzeit Ihres Darlehens sichern. Außerdem erhalten Sie eine bereitstellungszinsfreie Zeit von 6 Monaten.

Ein Beispiel:

Für 100.000 Euro Darlehensbetrag fällt eine Monatsrate von 570 Euro an. Sie bleibt die nächsten rund 28 Jahre, also bis zur vollständigen Rückzahlung gleich.

Empfehlenswert für:

Konservative Kunden, die eine gleich bleibende Monatsrate bevorzugen, dabei mit Sondertilgungen flexibel bleiben wollen und Ihr Haus bzw. ihre Wohnung selber nutzen.

Vario-Darlehen

Variable Darlehen sind heute im Gegensatz zu früher eine echte Alternative zu einer langfristigen Zinsbindung.

Wo der Kreditkunde einst der Willkür seiner Bank ausgeliefert war und diese die Konditionen nahezu beliebig anpassen konnte, herrscht heute weitgehend Transparenz und Fairness.

Wie funktioniert das?

Die Zinsen beim Vario-Darlehen werden nicht für 10 oder 15 Jahre festgeschrieben, sondern aller 6 Monate an den sogenannten EURIBOR angepaßt. Der EURIBOR ist der offizielle Zinssatz, zu dem sich Banken untereinander Geld leihen.

Da er jeden Tag in der Zeitung und im Internet veröffentlich wird, sind die halbjährlichen Zinsanpassungen transparent und nachvollziehbar.

Gleichzeitig ist das Vario-Darlehen mit einer Zinsobergrenze versehen, die Sie als Kunden gegen übermässig steigende Zinsen schützt.

Damit noch nicht genug: Dieses Darlehen können Sie jederzeit zu den halbjährlichen Anpassungsterminen in ein Darlehen mit einer langjährigen Zinsbindung umwandeln. Sondertilgungen bis zu 100 % sind ebenfalls möglich.

Ein Beispiel:

Wir nehmen an, dass der 6-Monats-EURIBOR aktuell bei 0,30 % liegt. Dazu kommt eine Marge für das Kreditinstitut von einem Prozent, was einen Zinssatz des Vario-Darlehens von 1,3 % p.a. ergibt. Wird mit 1 % p.a. getilgt, beträgt die monatliche Darlehensrate für 100.000 Euro gerademal 191,67 Euro. Sinnvoll wäre es jedoch, die Zinsersparnis zumindest teilweise zu einer höheren Tilgung zu verwenden.

Empfehlenswert für:

Zinssensible Kunden, die ein Maximum an Flexibilität wünschen, aber auch den hohen Bonitätsanforderungen gewachsen sind, die die Kreditinstitute bei dieser Darlehensform stellen.

Forward-Darlehen

Wer damit rechnet, dass die Zinsen mittelfristig steigen, kann sich aber schon heute günstige Konditionen für die Zukunft sichern

Wie funktioniert das?

Ein so genanntes Forward-Darlehen — auch Vorrats-Darlehen genannt — schließt man heute ab, nimmt es aber erst zu einem späteren Zeitpunkt in Anspruch.

Es gelten dann die Konditionen, die heute vereinbart werden. Und zwar auch dann, wenn das Zinsniveau zwischenzeitlich drastisch steigt.

Die Sicherheit der Forward-Darlehen hat allerdings ihren Preis: Für die Zinsgarantie ist ein Zins-Aufschlag fällig. Und dieser ist umso höher, je weiter in der Zukunft die Anschlussfinanzierung liegt.

Empfehlenswert für:

Kunden, die sich gegen steigende Zinsen absichern möchten und eine klare Kalkulationsbasis für ihre Anschlussfinanzierung schätzen.

KfW-Darlehen

Die Kreditanstalt für Wiederaufbau (KfW) ist eine Bank des Bundes und vergibt zinsverbilligte Darlehen für verschiedene Maßnahmen.

Schon fast ein Klassiker ist das KfW-Wohneigentumsprogramm. Neben dem Kauf oder Neubau ganzer Häuser werden aber auch einzelne Modernisierungsmaßnahmen gefördert.

Wie funktioniert das?

Die KfW fördert insbesondere Maßnahmen zur Energieeinsparung und Modernisierung. Ihre Darlehen vergibt sie nicht direkt, sondern über durchleitende Kreditinstitute.

Daher können Sie Ihren Darlehenswunsch gleich auf unserem Antrag vermerken.

Hinweis: Weitere Informationen, aktuelle Konditionen und Rechenbeispiele finden Sie auf der Seite der KfW unter www.kfw.de.

Empfehlenswert für:

Kunden, die für förderfähige Maßnahmen (z.B. zur Energieeinsparung) zinsgünstige Darlehen in Anspruch nehmen möchten.